税理士解説!なぜ国税庁は賃貸用不動産の相続税節税スキームを否認した!?

行き過ぎた相続税の節税には、充分にご注意を!

【はじめに】

皆様は不動産を購入すれば、相続税が高い可能性で節税になることを聞いたことがあるかもしれません。不動産の購入は相続税の節税対策として、ある意味王道のスキームだったのですが、この節税スキームが最高裁判所に否認された判決が令和4年4月19日に出されました。そこで、今回はこの衝撃的な判例を解説していきます。

【今回の事例の整理】

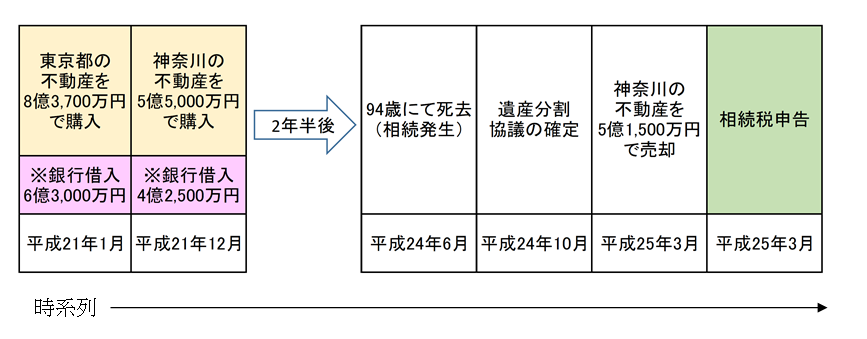

相続税の節税対策のため、銀行などから借金し、平成21年1月に東京都の8億3,700万円の不動産を購入し、また同じ年の12月にも神奈川県の不動産を5億5,000万円で購入しました。その後、相続発生から不動産売却、相続税申告までの流れは下記のようになります。

【相続税の節税額】

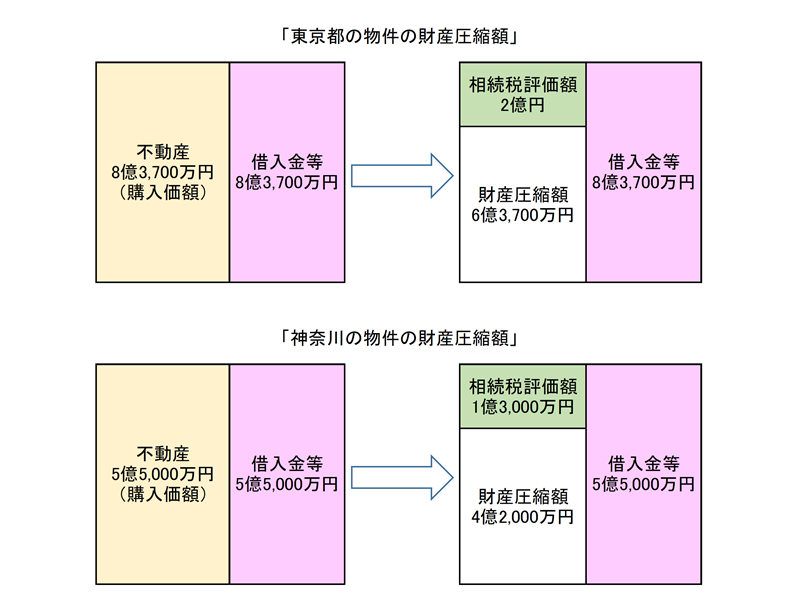

相続税は相続税法に則って財産を評価します。現金、預金はそのまま残高が相続税評価額になりますが、不動産の場合は、基本的に土地は路線価、建物は固定資産税評価額により評価します。そのため、不動産の相続税評価額は現実の時価よりも低くなる傾向にあるため、相続税を節税することができます。では、今回の事例の相続税評価額を見てみましょう。

東京都の物件の場合、不動産の相続税評価額は2億円で申告しましたので、財産の圧縮額は6億3,700万円、神奈川県の物件の財産圧縮額は4億2,000万円となり、合計で10億5,700万円財産が減少していることになります。相続税の具体的な納税額は、法定相続人や財産の種類、その他特例等により人それぞれ異なりますが、この方の場合は2つの不動産の購入により相続税が減少し、納税額がゼロになるという衝撃的な申告でした。

【なぜ不動産購入による節税が否認されたのか?】

まず、令和元年8月の東京地方裁判所で納税者が敗訴しました。つまり、上記の路線価等による相続税評価額は認めず、国税庁が算出した不動産鑑定評価額が採用され、結果として2億4,000万円の納税負担が相続人に発生してしまいました。次に令和2年6月判決の第2審の東京高等裁判所も、税務署を支持し、そして最高裁まで争っていたのですが、つい先日の令和4年4月19日の最高裁判決にて、納税者の敗訴が確定してしまいました。

なぜ、この節税が認めらなかったのか、判例を読むと大きく分けて3つの要因が考えられます。

| ① |

路線価や固定資産税評価による相続税評価額と不動産鑑定評価額とでは大きな差がある。 |

| ② | 多額の節税を意図し、計画して実行したものであるといえる。 |

| ③ | この方法は租税負担の公平に著しく反する。 |

①に関して、国税庁が算出した鑑定評価額は2つの不動産を合わせて12億7,300万円であり、購入した時の価額と似ています。それに対して、納税者が当初申告した相続税評価額は3億3,000万円であり、不動産鑑定評価額の25%程度しかありません。これでは、亡くなった方の財産価額を適正に表しているとはいえない、と裁判所は判断しています。

②に関して、この不動産を購入するに際し、銀行等から融資を受けて不動産を購入しています。実はこの銀行の稟議書に「相続税の負担の軽減を目的としている」ことが示されていました。この「相続税の負担の軽減」の文言は税務署が銀行を調査して明らかになっています。

③に関して、不動産を購入して相続税を多額に節税した場合、この節税スキームをできる人と、できない人で不公平が生じてしまいます。今回は①の相続税評価額と不動産鑑定評価額に大きな差があり、かつ、②の銀行の稟議書により節税目的が明らかなため、納税者の主張を認めると、他の方との租税負担が公平ではなくなってしまうため、納税者が敗訴したと考えられます。

【終わに】

今回は不動産の評価額が路線価等から不動産鑑定評価額に直され、相続税を節税できなかった衝撃的な判例を見てきました。今回の判例により、不動産の相続税評価額を路線価や固定資産税評価額で評価できなくなったわけではありませんが、行き過ぎた節税はとてもリスクがあるということです。少なくとも①の不動産の時価と路線価等による評価額に大きな差がないか、②の銀行の稟議書などに、「相続税の節税を目的」と記載しないことが重要になってくると考えられます。また、不動産を購入してから亡くなるまでの期間が短かったり、相続してからすぐに売却することも税務署に否認されるリスクを増やすと考えられますので、充分に気を付けましょう。

執筆者:田中会計事務所 所属税理士 村上 覚

- 2023年 7月 11日

- 夏期休業のお知らせ

- 2023年 4月 18日

- ゴールデンウィーク期間中の営業日について

- 2022年 12月 8日

- 年末年始休業のお知らせ

- 2022年 11月 9日

- 【コラム】相続に関する素朴な疑問と誤解

- 2022年 7月 25日

- 夏期休業のお知らせ

- 2022年 7月 22日

- 税理士解説!なぜ国税庁は賃貸用不動産の相続税節税スキームを否認した!?

- 2022年 7月 14日

- 【コラム】金利低減がキャッシュフローにどれだけ有効か? 2022/7/14 加筆修正

- 2022年 5月 2日

- 「日本が誇るビジネス大賞」に掲載されました

- 2022年 2月 16日

- 【コラム】税理士によって納税額が違うって本当?

- 2022年 2月 9日

- 【コラム】2,500万円まで贈与税が掛からない相続時精算課税制度

- 2021年 12月 21日

- 【コラム】生命保険と郵便貯金も隠し通せない

- 2021年 12月 21日

- 年末年始休業のお知らせ

- 2021年 11月 30日

- 【コラム】アフターコロナの不動産投資